L'épargne salariale et retraite, comment ça marche?

Prenez en main votre épargne

L’épargne salariale et l’épargne retraite font partie des solutions les plus efficaces pour financer vos projets à moyen ou long terme (achat d’une résidence principale, d’une voiture, préparer sa retraite…. Afin de vous accompagner dans votre démarche personnelle d’épargne, votre entreprise met à votre disposition un ou plusieurs outils d’épargne, explications.

Qu’est-ce que l’épargne salariale ?

L’épargne salariale constitue le premier volet de l’épargne entreprise. Mise en place au sein d’une entreprise, ce dispositif d’épargne collectif permet aux salariés de bénéficier de primes liées à la performance (prime d’intéressement) ou aux bénéfices (prime de participation). Une fois ces primes versées, vous avez le choix :

- d’opter pour un versement direct sur leur compte bancaire ;

- de placer ces primes sur un plan d’épargne salariale (PEE - PEI ou PERCO - PER Collectif).

Placer ces primes sur un plan d’épargne salariale vous permet de vous constituer un capital pour financer l’achat d’une résidence principale ou préparer votre retraite par exemple. De plus, ce placement vous permet d’exonérer vos primes de l’impôt sur le revenu : un avantage fiscal non négligeable !

L’entreprise peut également compléter ces sommes par un abondement, qui peut aller jusqu’à 300% des versements.

Qu’est-ce que l’épargne retraite collective ?

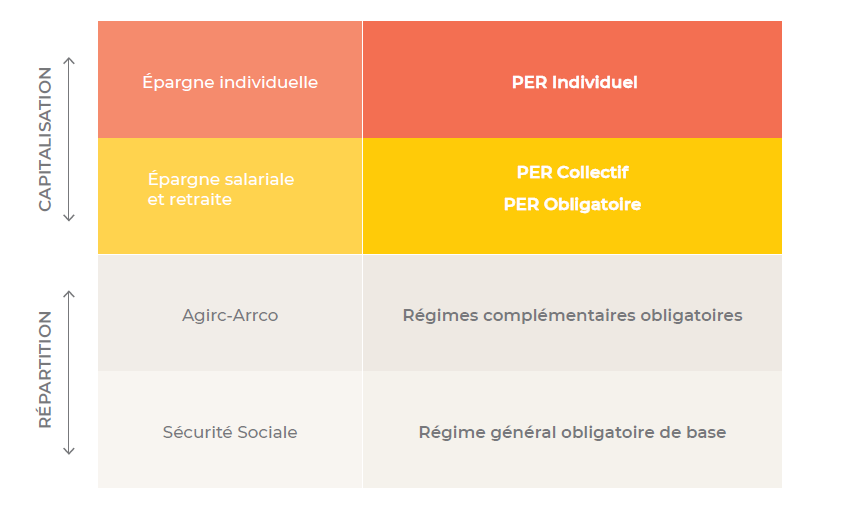

A la différence de l’épargne salariale, l’épargne retraite collective a pour seul objectif de permettre aux salariés de préparer leur retraite au mieux. Ainsi, pour débloquer les fonds disponibles, le salarié devra attendre le jour du départ à la retraite (hors cas de déblocage anticipé tel que l’achat de la résidence principale). Pour se constituer une épargne retraite, les employés pourront placer leurs primes sur le PERCO ou sur le nouveau PER initié par la loi PACTE depuis le 1er octobre 2019. Ce dernier succède ainsi aux PERP, PERCO, contrat Madelin, article 83 ou PERE et autres Préfon retraite. Le PER – Plan d’Epargne Retraite rassemble :

- Un Plan Epargne retraite individuel (PERIN) ;

- Un PER Entreprise Collectif ou PERCOL (successeur du PERCO) ;

- Un PER Entreprise Obligatoire (PEROB) .

L’épargne salariale et retraite pour financer vos projets sur le court ou long terme

Au sein de votre entreprise, vous pouvez donc avoir accès à un ou à plusieurs outils d’épargne salariale et retraite à la fois. Vous avez ensuite toute liberté de compléter votre plan d’épargne, en fonction de vos moyens et de vos projets, par des versements volontaires et périodiques qui vous permettent d’augmenter le capital épargné.

Pour vous, cette épargne entreprise représente une opportunité à multiples facettes :

- Percevoir un complément de rémunération en franchise d’impôt ;

- Alimenter une épargne pour l’avenir ;

- Financer un projet à un moment clé (mariage, acquisition immobilière…) ;

- Anticiper votre retraite.

Pensez retraite !

La mise en place d’une retraite non obligatoire reposant sur la capitalisation individuelle est aujourd’hui indispensable pour compléter vos régimes par répartition.

Fonctionnement du système de retraite

L’équilibre des régimes par répartition est compromis par :

- Le vieillissement de la population ;

- L’augmentation de l’espérance de vie ;

- L’arrivée à la retraite des générations du baby-boom.

Moins d’actifs pour plus de retraités :

Selon l'INSEE, du fait de la croissance de la population âgée, il n’y aurait plus que 1,5 actif pour un inactif de plus de 60 ans en 2060, contre 2,1 en 2010.

Les dispositifs d’épargne salariale et retraite disponibles au sein de votre entreprise représentent donc des opportunités efficaces pour vous préparer.